TecDAX

36.3200

LOS ANGELES, CA / ACCESS Newswire / May 6, 2025 / - Movella Holdings Inc. (das „Unternehmen") gab heute den Abschluss einer Umstrukturierungstransaktion bekannt, an der seine hundertprozentige Tochtergesellschaft Movella Inc. („Movella") und die bestehenden besicherten Darlehensgeber beteiligt sind.

Im Zusammenhang mit der Transaktion haben Movella, das Unternehmen, einige seiner Tochtergesellschaften, FP Credit Partners II AIV, L.P. und FP Credit Partners Phoenix II AIV, L.P. (die „FP-Anleiheinhaber") sowie FP Credit Partners II, L.P. und FP Credit Partners Phoenix II, L.P. (die „FP-Aktionäre") eine Umstrukturierungsvereinbarung (die „Umstrukturierungsvereinbarung") als Reaktion auf anhaltende Zahlungsausfälle im Rahmen der Anleihekaufvereinbarung vom 14. November 2022 (die „Anleihekaufvereinbarung") geschlossen, gemäß dem Movella zuvor besicherte Schuldverschreibungen an die FP-Anleiheinhaber ausgegeben hatte, wobei das Unternehmen für die besicherten Schuldverschreibungen bürgte.

Gemäß der Umstrukturierungsvereinbarung und den damit verbundenen Transaktionen (die „Umstrukturierungstransaktionen") wurde das Unternehmen von seiner Garantie für die Verpflichtungen aus der Anleihekaufvereinbarung befreit und die FP-Anleiheinhaber tauschten die ausstehenden Verpflichtungen aus der Anleihekaufvereinbarung gegen die Ausgabe und Übertragung von 100 % des Eigenkapitals von Movella an die FP-Aktionäre und eine neue 50-Millionen-$-Ersatzanleihe, die von Movella im Rahmen einer geänderten Anleihekaufvereinbarung an die FP-Anleiheinhaber ausgegeben wurde. Nach Abschluss der Umstrukturierungstransaktionen befindet sich das Eigenkapital von Movella nun im Besitz von Movella Holdings NewCo, LP, einer neu gegründeten Delaware Limited Partnership (die „neue Muttergesellschaft"), die ein verbundenes Unternehmen der FP-Aktionäre ist, und als Teil der Umstrukturierungstransaktionen wurde eine Earnout-Vereinbarung zwischen der neuen Muttergesellschaft und dem Unternehmen geschlossen, nach der das Unternehmen bestimmte Earnout-Zahlungen erhalten kann, wenn die neue Muttergesellschaft verkauft wird, sofern bestimmte Schwellenwerte im Zusammenhang mit dem Verkauf der neuen Muttergesellschaft während des Earnout-Zeitraums erreicht werden (die „Earnout-Vereinbarung").

Die Umstrukturierungstransaktionen wurden in Übereinstimmung mit Abschnitt 272(b)(2) des Delaware General Corporation Law durchgeführt.

Im Zusammenhang mit der Umstrukturierung hat das Unternehmen den Handelsnamen MVLA Holdings, Inc. registriert und wird nach Abschluss der Umstrukturierungstransaktionen unter diesem Namen tätig sein. Die Umstrukturierungstransaktionen haben keine Auswirkungen auf die Eigentumsverhältnisse am Unternehmen: Alle Anteilseigner des Unternehmens unmittelbar vor Abschluss der Umstrukturierungsmaßnahmen bleiben auch unmittelbar nach Abschluss der Umstrukturierungsmaßnahmen Anteilseigner von MVLA Holdings, Inc. Infolge der Umstrukturierungstransaktionen ist der einzige wesentliche Vermögenswert des Unternehmens die Earnout-Vereinbarung, die potenzielle künftige Earnout-Zahlungen vorsieht, die das Unternehmen von der neuen Muttergesellschaft im Falle eines Verkaufs der neuen Muttergesellschaft durch die FP-Aktionäre erhält, sofern bestimmte Schwellenwerte im Zusammenhang mit einem Verkauf der neuen Muttergesellschaft während des Earnout-Zeitraums erreicht werden. Die Earnout-Vereinbarung erstreckt sich über einen Zeitraum von sieben Jahren ab dem Datum des Abschlusses der Umstrukturierungstransaktionen (der „Earnout-Zeitraum"), und sollte das Unternehmen im Rahmen dieser Vereinbarung Earnout-Zahlungen erhalten, ist vorgesehen, dass diese Earnout-Zahlungen abzüglich der damit verbundenen Kosten an die Anteilseigner des Unternehmens ausgeschüttet werden. Im Rahmen der Umstrukturierungstransaktionen traten die Mitglieder des Board of Directors des Unternehmens zurück und es wurde ein neuer alleiniger Direktor des Unternehmens ernannt.

Wie bereits bekannt gegeben, hat das Unternehmen am 30. Januar 2025 ein Formular 15 bei der Securities and Exchange Commission („SEC") eingereicht, um seine Berichtspflichten gemäß dem Securities Exchange Act von 1934 in seiner aktuellen Fassung auszusetzen. Die Einreichung wurde am 30. April 2025 wirksam, und das Unternehmen ist nicht länger ein börsennotiertes Unternehmen. Darüber hinaus hat das Unternehmen, wie bereits bekannt gegeben, mit Wirkung vom 9. April 2024 die Notierung seiner Stammaktien und Warrants am Nasdaq Global Market eingestellt.

Zukunftsgerichtete Aussagen

Diese Pressemitteilung enthält zukunftsgerichtete Aussagen im Sinne des Private Securities Litigation Reform Act von 1995. Wörter wie „glauben", „fortsetzen", „könnten", „beabsichtigen", „sollten", „würden", Abwandlungen solcher Wörter und ähnliche Ausdrücke oder deren Verneinung sollen zukunftsgerichtete Aussagen kennzeichnen. Diese zukunftsgerichteten Aussagen beinhalten, sind aber nicht beschränkt auf Aussagen über mögliche Earnout-Zahlungen, auf die das Unternehmen möglicherweise Anspruch hat. Diese zukunftsgerichteten Aussagen unterliegen Risiken und Ungewissheiten, die dazu führen könnten, dass die tatsächlichen Ergebnisse wesentlich von den in den zukunftsgerichteten Aussagen ausgedrückten oder implizierten abweichen, einschließlich, aber nicht beschränkt auf Risiken im Zusammenhang mit den Bedingungen für die Earnout-Zahlungen gemäß der Earnout-Vereinbarung, der Tatsache, dass die neue Muttergesellschaft während des Earnout-Zeitraums verkauft werden könnte oder auch nicht, und der Möglichkeit, dass bestimmte in der Earnout-Vereinbarung festgelegte Schwellenwerte im Zusammenhang mit einem Verkauf der neuen Muttergesellschaft während des Earnout-Zeitraums erreicht werden, auf denen die Earnout-Zahlungen, wenn überhaupt, basieren würden. Diese zukunftsgerichteten Aussagen gelten nur an dem Tag, an dem sie gemacht werden. Sofern nicht gesetzlich vorgeschrieben, ist das Unternehmen nicht verpflichtet, zukunftsgerichtete Aussagen zu aktualisieren oder zu überarbeiten.

Kontakt:

Lawrence R. Perkins,

Chief Executive Officer von SierraConstellation Partners, LLC

[email protected] | (213) 289-9060

UMSTRUKTURIERUNG VON MOVELLA HOLDINGS INC.

FAQs

Was geschieht mit den Assets von Movella Holdings Inc. nach der Umstrukturierung?

Die Assets von Movella Holdings Inc. (das „Unternehmen"), die aus der direkten oder indirekten Eigentümerschaft an Movella Inc. („Movella") und allen Tochtergesellschaften des Unternehmens bestanden, wurden über eine Reihe von Transaktionszwischenschritten auf Movella Holdings NewCo, LP, eine Delaware-Kommanditgesellschaft (die „neue Muttergesellschaft") übertragen, um die Schuldverschreibungen von Movella gegenüber FP Credit Partners II AIV, L.P. und FP Credit Partners Phoenix II AIV, L.P. (zusammen „FP") teilweise zu begleichen. Die neue Muttergesellschaft ist eine neu gegründete Kommanditgesellschaft, die mit FP verbunden ist. Nach der Übertragung der Movella-Aktien wird das Unternehmen über keine Assets verfügen, ausgenommen eine potenzielle zukünftige Earnout-Zahlung gemäß der Earnout-Vereinbarung und ein minimaler Bargeldbetrag, um das Unternehmen während des Earnout-Zeitraums zu unterstützen.

In Zusammenhang mit der Umstrukturierung hat das Unternehmen eine Earnout-Vereinbarung mit der neuen Muttergesellschaft unterzeichnet, der zufolge das Unternehmen Anspruch auf bestimmte zukünftige Earnout-Zahlungen haben könnte, die vom Verkauf der neuen Muttergesellschaft abhängen und anhand des Erreichens bestimmter Verkaufswerte der neuen Muttergesellschaft berechnet werden (das „Earnout"). Der Earnout-Zeitraum beträgt bis zu sieben Jahre ab dem Abschluss der Umstrukturierung.

Gibt es verbleibende Passiva des Unternehmens, die von den Anteilseignern zu tragen sind?

Es sollte keine verbleibenden Passiva des Unternehmens geben, die eine Verpflichtung der Anteilseigner des Unternehmens sind. Die Anteilseigner werden keine Passiva oder Verpflichtungen des Unternehmens übernehmen oder dafür verantwortlich oder haftbar sein. Das Unternehmen hat in Zusammenhang mit der Umstrukturierung eine vollständige Freistellung erhalten, vorbehaltlich eingeschränkter Ausnahmen (z. B. Begehung von vorsätzlichem Betrug durch das Unternehmen in Zusammenhang mit der Umstrukturierung).

Worauf haben die Anteilseignernach der Umstrukturierung Anspruch?

Die potenzielle Auszahlung im Rahmen des Earnout könnte zu einer Ausschüttung an die Anteilseigner des Unternehmens führen.

Im Fall eines Verkaufs von über 50 % des Eigenkapitals der neuen Muttergesellschaft oder einer Mehrheit der Assets der neuen Muttergesellschaft und dessen Tochtergesellschaften (ein „Verkaufsereignis") hat das Unternehmen Anspruch auf einen bestimmten Prozentsatz der Nettoeinnahmen aus einem solchen Verkaufsereignis, nach Abzug (i) des anwendbaren Schwellenwerts für das Verkaufsereignis, (ii) sonstiger ausstehender Verbindlichkeiten und (iii) Transaktionsaufwendungen (z. B. Transaktionsboni, Bankgebühren, Rechtskosten und sonstige Transaktionskosten und -aufwendungen).

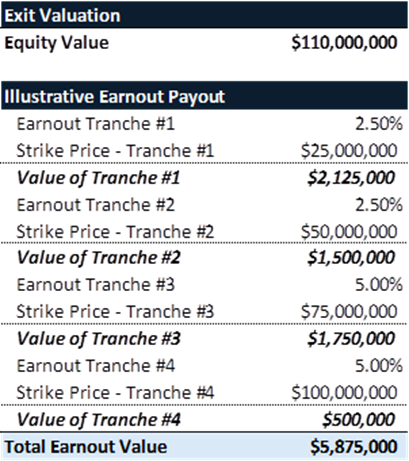

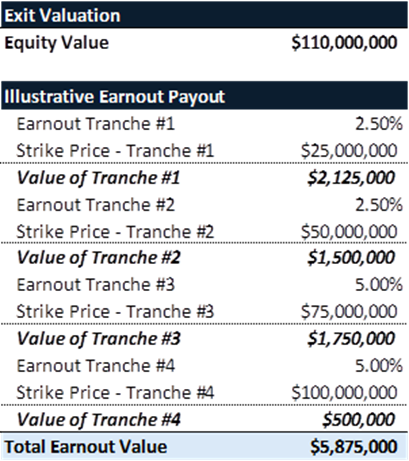

Bei einem Verkaufsereignis, bei dem der Eigenkapitalwert der neuen Muttergesellschaft mehr als 25 Millionen $, aber weniger als 50 Millionen $ beträgt, oder bei einem Verkaufsereignis, bei dem der Wert des Eigenkapitals der neuen Muttergesellschaft mehr als 50 Millionen $, aber weniger als 75 Millionen $ beträgt, hat das Unternehmen Anspruch auf 2,5 % der Nettoeinnahmen, die diese Schwellenwerte übersteigen. Bei einem Verkaufsereignis, bei dem der Eigenkapitalwert der neuen Muttergesellschaft mehr als 75 Millionen $, aber weniger als 100 Millionen $ beträgt, oder bei einem Verkaufsereignis, bei dem der Wert des Eigenkapitals der neuen Muttergesellschaft mehr als 100 Millionen $ beträgt, hat das Unternehmen Anspruch auf 5 % der Nettoeinnahmen, die diese Schwellenwerte übersteigen. Die Earnout-Zahlung, die gemäß der Earnout-Vereinbarung an das Unternehmen zu leisten ist, wird berechnet, indem der Betrag des Anspruchs des Unternehmens in Bezug auf jede Tranche, wie in den unmittelbar vorangehenden zwei Sätzen beschrieben, zusammengerechnet wird (was vom Eigenkapitalwert der neuen Muttergesellschaft in einem solchen Verkaufsereignis abhängt).

Im Folgenden finden Sie ein Beispiel für die Berechnung der Earnout-Einnahmen des Unternehmens bei einem Verkaufsereignis, bei dem der Eigenkapitalwert der neuen Muttergesellschaft 110 Millionen $ beträgt.

Wenn der Earnout-Betrag fällig ist und der neuen Muttergesellschaft gemäß der Earnout-Vereinbarung an das Unternehmen ausbezahlt wird, wird das Unternehmen den Earnout-Betrag (abzüglich der Aufwendungen) an seine Anteilseigner entsprechend deren anteilsmäßiger Eigentümerschaft am Unternehmen unverzüglich nach Zahlung dieser Beträge an das Unternehmen ausschütten. Der Anteilseigner muss zum Zeitpunkt der Auszahlung des Earnout-Betrags Anteilseigner des Unternehmens sein, um Einnahmen gemäß der Earnout-Vereinbarung zu erhalten.

Beachten Sie, dass die Schwellenwerte für den Eigenkapitalwert der neuen Muttergesellschaft nach der Begleichung aller Schulden und sonstigen Passiva der neuen Muttergesellschaft und Movella gelten. Im Rahmen der Umstrukturierung hat Movella gemäß einer Änderung der bestehenden Anleihekaufvereinbarung von Movella eine Rückkaufsanleihe in Höhe von 50 Millionen $ an FP ausgegeben.

Was ist der voraussichtliche Zeitpunkt einer Auszahlung im Rahmen des Earnouts?

Zunächst gibt es keine garantierte Auszahlung im Rahmen der Earnout. Die Earnout-Vereinbarung weist eine Laufzeit von sieben Jahren ab dem Abschluss der Umstrukturierung auf. Wenn während des Sieben-Jahres-Zeitraums ein Verkaufsereignis für die neue Muttergesellschaft eintritt, das die oben genannten Schwellenwerte überschreitet, erfolgt eine Zahlung an die Aktionäre gemäß den Bedingungen der Earnout-Vereinbarung.

Was sind meine steuerlichen Verpflichtungen?

Jeder Anteilseigner des Unternehmens ist alleine für seine eigenen steuerlichen Verpflichtungen verantwortlich, auch in Zusammenhang mit einer Earnout-Zahlung. Dieses Dokument stellt keine Steuerberatung dar und den Anteilseignern wird dringend empfohlen, eine unabhängige Steuerberatung von einem qualifizierten Fachmann hinsichtlich der steuerlichen Folgen ihrer Eigentümerschaft, ihrer Ausschüttungen oder jedweder Transaktionen in Zusammenhang mit ihrer Beteiligung am Unternehmen (einschließlich in Zusammenhang mit einer Earnout-Zahlung) einzuholen.

Kann ich den Preis, den ich für meine Beteiligung bezahlt habe, abschreiben?

Jeder Anteilseigner sollte in dieser Frage seinen eigenen Steuerberater konsultieren.

Wer sind die Board-Mitglieder des Unternehmens?

Das frühere Board of Directors des Unternehmens ist im Rahmen der Umstrukturierung zurückgetreten und es wurde ein alleiniger Direktor ernannt. Der alleinige Direktor des Unternehmens ist ein erfahrener Umstrukturierungsexperte namens Larry Perkins, CEO von SierraConstellation Partners LLC.

Welche Auswirkungen hat dies auf die Betriebe von Movella?

Movella wird weiterhin unter der Eigentümerschaft der neuen Muttergesellschaft tätig sein, wobei keine Änderungen zu erwarten sind. Abgesehen vom oben beschriebenen Earnout hat das Unternehmen keine wesentlichen laufenden Beziehungen zu Movella.

Ist das Unternehmen verpflichtet, nach der Umstrukturierung Finanzinformationen an die Anteilseignerweiterzugeben?

Das Unternehmen ist kein meldepflichtiges börsennotiertes Unternehmen mehr und daher nicht mehr verpflichtet, vierteljährliche oder jährliche Finanzinformationen einzureichen oder zu veröffentlichen.

Wie werde ich benachrichtigt, wenn das Unternehmen Einnahmen aus dem Earnout ausschüttet?

Das Unternehmen wird seine Aktionärsunterlagen aufbewahren, die für die Ausschüttung der Einnahmen verwendet werden, sofern und sobald diese erhalten werden. Wenn Sie Ihre Adresse ändern oder Ihre Aktien übertragen, müssen Sie Larry Perkins von SierraConstellation Partners LLC darüber informieren, damit die Aktionärsunterlagen aktualisiert werden können.

Werden die Aktien des Unternehmens gehandelt?

Nein, die Aktien und Warrants werden nicht mehr an einer Börse gehandelt.

QUELLE: Movella Holdings Inc.

Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung für den Inhalt, die Richtigkeit, die Angemessenheit oder die Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung auf www.sedarplus.ca, www.sec.gov, www.asx.com.au/ oder auf der Firmenwebsite!

W.F.Portman--NZN